榜单解读

前言:2022年9月,房地产市场再次探底,重点30城供应面积环比增长8%,成交面积环比仍下降4%,同比下降29%。一方面,主要因素仍是市场信心缺失、居民购房消费趋势性放缓;另一方面,国内疫情多点散发影响下,房企正常的供货节奏也被打乱。具体来看,一线城市市场坚挺,成交同、环比涨幅皆超10%;二三线城市市场尽显疲态,成交环比下降8%,同比跌幅扩至35%。

企业层面,规模房企整体销售仍延续了今年以来相对低迷的表现。9月TOP100房企单月销售规模环比增长10%,增幅不及往年同期;累计业绩同比降幅仍保持在45.4%的较高水平,且绝大多数企业的目标完成情况不及预期。虽然三季度以来同比降幅收窄,但目前行业下行压力持续、市场信心及购买力尚处在低位,四季度企业整体的去化压力仍然较大。

值得注意的是,9月29日央行、银保监会决定阶段性调整差别化住房信贷政策;9月30日财政部、税务总局发文,对出售自有住房并1年内购房的纳税人,售房已缴个税予以退税优惠。预计短期内,中央及地方需求端政策力度有望加码,而在轮番政策暖风的作用下,随着市场信心逐渐恢复,房地产市场也将逐步回稳,一线及强二线城市市场或将持续修复。但对于多数三四线城市而言,市场将继续艰难探底,国庆小长假三四线城市返乡置业也将整体弱于往年。

1

9月业绩环比增长10%同比降幅进一步收窄

2022年9月,传统“金九银十”销售旺季,虽然规模房企提前铺排供货、积极营销去化,但企业整体销售仍延续了今年以来相对低迷的表现。TOP100房企实现单月销售操盘金额5709.6亿元,环比增长10%,增幅不及往年同期。同比降低25.4%,降幅较前几月有进一步收窄,但降幅收窄的主要原因还是去年下半年市场降温明显,业绩基数较低。

从前三季度的累计业绩来看,2022年以来百强房企各个季度的整体业绩规模均保持在历史低位。百强房企1-9月累计销售操盘金额46697.9亿元,同比降幅仍保持在45.4%的较高水平。虽然三季度以来同比降幅收窄,但目前行业下行压力持续、市场信心及购买力尚处在低位,企业整体的去化压力仍然较大。四季度房企仍需做足准备,积极寻找局部机会窗口。

2

超半数百强房企9月单月业绩环比增长

具体从企业表现来看,2022年9月超半数百强房企实现单月业绩环比增长,其中30家企业的环比增幅在0%到30%之间,25家企业环比增幅超过30%。如华润、招商、绿地、越秀、仁恒等企业的环比增幅均在35%以上。但从业绩同比来看,目前规模房企整体仍深陷负增长困局,9月单月业绩同比降低的企业数量达到近7成,仅3成企业实现了单月业绩同比增长。

3

行业格局从“强者恒强”转向“稳者更强”

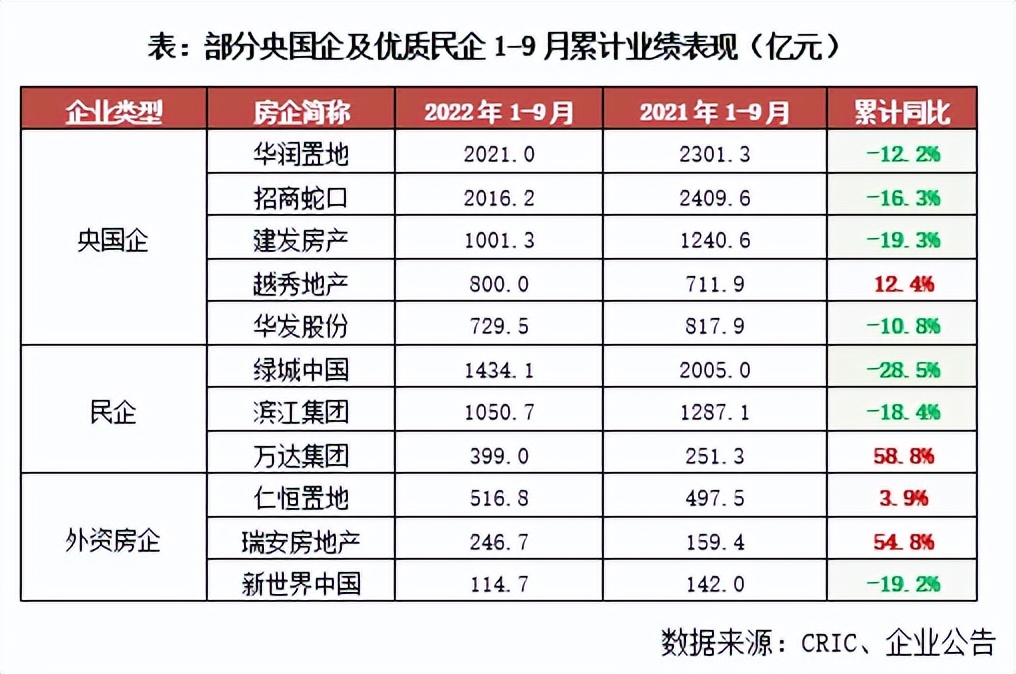

近年来行业格局变动加剧,特别是今年前三季度规模房企表现分化明显。整体来看,企业流动性承压、销售去化受阻、部分房企暴雷违约,但同时也有不少企业通过稳健的财务运营、热点城市布局以及积极的推盘去化,表现出较强的抗周期韧性。

一类是央国企如华润、招商、建发、越秀、华发等,凭借自身的资金和运营优势、同时强化产品力和保交付,在本轮行业下行调整期中发挥了稳定的领军作用。另一类是部分优质民企如绿城、滨江、万达等,基于自身资金面的安全、产品力在市场上的认可度也较高,年内新项目投资、推盘去化如期推进、行业排名稳步提升。此外,还有一些外资房企如仁恒置地、瑞安房地产、新世界中国等,聚焦一二线核心热点城市布局、项目储备优质、去化压力相对较小、抗风险能力较强,业绩表现好于内资房企。

整体来看,目前行业格局正从“强者恒强”转向“稳者更强”。中长期来看,行业竞争将以稳健经营、具备发展韧性、产品力交付力强、市场认可度较高的央国企以及部分优质民企为主导。

4

目标完成不及预期四季度供应及去化压力放大

今年以来即使大部分房企选择不公开披露目标,或是已经主动调降了全年目标。但从规模房企前三季度的业绩表现来看,企业整体的目标完成情况仍不及预期。具体来看,在公开披露年度目标的规模上市房企中,多数企业截至9月末的目标完成率不足60%,不少房企甚至不足50%。绝大多数企业前三季度的目标完成度均大幅低于去年同期,部分企业目标完成度较去年同期的降幅大于20个百分点。四季度房企货值供应、销售去化压力进一步放大。

5

9月楼市再次探底四季度市场或将回稳、一二线更具弹性

2022年9月,房地产市场再次探底,重点30城供应面积环比增长8%,成交面积环比仍下降4%,同比下降29%。国内疫情多点散发固然是客观因素,房企正常的供货节奏被打乱。主观因素则在于市场信心缺失,居民购房消费趋势性放缓。其中,一线城市市场坚挺,成交同、环比涨幅皆超10%;二三线城市市场尽显疲态,成交环比下降8%,同比跌幅扩至35%。

分区域来看,长三角地区仅苏杭市场回稳,成交环比转增。例如杭州,9月下旬房企供货节奏显著加快,而在热点板块优质项目带动下,平均去化率多达78%,反映市场热度不减。上海、南京等市场降温特征明显,成交环比转跌,宁波、无锡等环比跌幅更是超20%。例如宁波,全面取消限购后市场依旧未见起色,开盘平均去化率低至17%。

大湾区市场局部复苏,深圳、东莞、佛山等成交环比转升,同比也是转正。例如深圳,两个网红盘“日光”,在一定程度上拉升市场热度,平均去化率升至57%,但外围区域刚需盘去化率普遍低于30%。广州、肇庆等成交持续低位运行,同、环比皆降。例如广州,案场到访量环比基本持平,转化率低至5%,开盘平均去化率23%,仅限于主城区部分改善盘去化率突破50%。

环渤海地区市场分化加剧,在政策暖风作用下,天津、济南等市场似有回稳迹象,成交筑底回升。例如济南,开盘平均去化率小幅回升至27%,主城区品质流量盘开盘即售罄。由于集中网签备案,北京成交创年内新高,但实际市场难言全面复苏,开盘平均去化率低至26%,仅部分改善盘去化率能达到80%。沈阳、长春等市场持续下行,成交环比跌幅都在40%附近。例如长春,多重优惠叠加,需求结转至秋季房交会集中释放,体现于上半月几无成交,迟至下半月成交有所放量。

中西部地区市场异常惨淡,省会城市市场近乎全面转冷,西安、长沙等成交环比跌幅都在20%附近,成都、武汉等环比跌幅更是达到40%。例如武汉,开盘平均去化率低至12%,近半项目开盘当天认购套数不足10套,仅主城区部分项目认购量能够达到50套。郑州、重庆等成交低位回升,但市场难言好转。例如重庆,开盘平均去化率小幅回升至22%,部分高性价比楼盘认购量多达100套,但7成以上楼盘认购量仍低于10套。

9月29日,央行、银保监会决定阶段性调整差别化住房信贷政策。70个大中城市中,符合2022年6-8月份新房价格指数环比、同比均连续下降条件的有23城。2022年底前,天津、石家庄等23城首套房贷利率或将下调突破4.1%,但较难突破公积金贷款利率3.25%。随着首套房贷利率下调,在一定程度上将减轻月供还贷压力,进而提升刚需购房消费。

9月30日,财政部、税务总局发文,对出售自有住房并1年内购房的纳税人,售房已缴个税予以退税优惠,在一定程度上将刺激改善性换房需求,进而支持相对充裕的改善性购房消费。尤其是一、二线城市,改善性需求有望加速释放,房地产市场或将明显受益。

展望四季度,我们认为中央及地方需求端政策力度有望加码,而在轮番政策暖风的作用下,市场信心或将逐渐恢复,房地产市场也将逐步回稳,但城市分化加剧:其一,上海、杭州等市场热度有望惯性延续,成交或将高位保持。其二,广州、深圳、苏州等一线及强二线城市市场或将持续修复,即便是南宁、沈阳、昆明等弱二线城市,四季度市场也有望稳住。其三,多数三四线城市市场或将艰难探底,国庆小长假,三四线城市返乡置业或将整体弱于往年,更可能在部分人口输出大市、部分降价力度较大的楼盘予以体现。